Стоимость денег во времени

Существует множество объективных и субъективных критериев, по которым человек, будь он физическим лицом или же руководителем лица юридического, может оценивать перспективы и необходимость тех или иных вложений финансовых средств. Среди способов оценки эффективности инвестиций большинство учитывают такой фактор, как изменение стоимости денег со временем. Иными словами, некая денежная сумма, которой обладает сегодня гражданин, через некоторое время будет стоить меньше, чем сейчас. Через неделю — меньше, через год — заметно меньше, через 10 лет — значительно меньше.

Таким образом, для потенциального инвестора, да и просто для рачительного хозяина очевидно: стоимость денег со временем уменьшается. Происходит это по целому ряду причин. Во-первых, одно из фундаментальных свойств любой экономики — инфляция. Покупательная способность денег со временем всегда снижается. Но это не самый главный фактор, влияющий на стоимость денег. Капитал должен приносить доход. А значит, сумма, которая находится у нас на руках сегодня, через год должна увеличиться на определенный процент. Но если бы мы получили ту сумму, что имеем сегодня, только через год, то понесем убыток — в размере неполученной за этот период прибыли. Если, вложив сегодня 80 рублей в некий актив, мы через год получим назад 100 рублей, то это значит, что эти будущие 100 рублей стоят сегодня 80.

Сложный процент и будущая стоимость

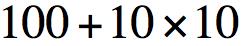

Для вычисления стоимости инвестиций с течением времени применяется формула сложного процента. Предположим, речь идет о вкладе, размещаемом в банке, скажем, под 10 % годовых. По прошествии некоторого периода деньги, размещенные на банковском депозите, реинвестируются: то есть к основной сумме вклада прибавляется начисленный процентный доход И далее доход вычисляется уже исходя из увеличенной суммы. Таким образом, положив, например, 100 тыс. рублей на депозит под 10 % годовых на 10-летний срок, вкладчик вправе ожидать выплаты не 200 тыс. рублей, согласно формуле

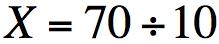

а большей суммы. В нашем случае она составит 259 374 рубля. Именно столько будут стоить наши 100 тыс. рублей через 10 лет. Если необходимо срочно, хотя бы приблизительно, в самой грубой калькуляции вычислить срок, в течение которого удвоятся вложения в тот или иной актив, можно применить так называемое правило семидесяти. Согласно ему, число лет, необходимых, чтобы сумма вложений выросла вдвое, приблизительно равна частному числа 70 и доходной ставке в процентах годовых. В нашем случае выражение будет выглядеть так:

То есть сумма, вложенная в банковский депозит под 10 % годовых, удвоится через 7 лет.

Приведенная (дисконтированная) стоимость

Вычисление дисконтированной стоимости может понадобиться, если инвестор отталкивается от некоего запланированного результата, чтобы определить необходимый объем инвестиций. Предположим, нам необходимо в течение трех лет аккумулировать сумму 200 тыс. рублей — например, на оплату образования. И оптимальным инструментом видится опять-таки банковский вклад по ставке 10 % годовых. Последовательно троекратно производя деление годовых остатков на счете, начиная с суммы 200 тыс., на 1,1 (на 10 %), мы получаем сумму 150,26 тыс. рублей. Именно столько необходимо внести на банковский счет, чтобы получить через 3 года искомые 200 тыс. Также сумма 150,26 тыс. рублей может называться дисконтированной стоимостью будущих 200 тыс., а ставка 10 %, на которую мы опирались при вычислениях, — ставкой дисконтирования.

Выбор инвестиционной стратегии

Чтобы посчитать возможные доходы в результате инвестирования с различными механизмами начисления процентов на вложения, достаточно подручных технических средств — калькулятора или приложения в компьютере. С точки зрения стратегии инвестирования гораздо важнее понимание концепции стоимости денег во времени. Выбирая между несколькими вариантами вложения средств, надо обратить внимание на значения будущей стоимости инвестиций. И сравнивать их со значениями сумм, которые инвестор получит в конце периода инвестирования.

В общем случае инвестору рекомендуется использовать правило определения чистой приведенной стоимости. То есть сравнить с учетом фактора стоимости денег во времени все понесенные расходы, в том числе и те, на которые не будет начисляться процентный доход в будущем. Однако посчитать их нужно также с процентами. Предположим, что, вложив 100 тыс. рублей в некоторый актив, инвестор рассчитывает получить через 7 лет 200 тыс. рублей (по ставке дохода 10 % годовых). При этом, кроме непосредственно 100 тыс. рублей вложений, инвестору пришлось потратить 20 тыс. рублей на накладные расходы. Например, для заключения договора надо выехать в некий отдаленный пункт — при этом расходы на дорогу никто возмещать ему не будет. Тем не менее в рамках концепции стоимости денег во времени, эти 20 тыс. через 7 лет будут стоить 40 тыс. рублей. Получится, что при заявленной доходности инвестиций в 100 % за 7 лет ожидаемый доход инвестора должен был бы составить 240 тыс. рублей. Однако реально на руки он должен будет получить всего 200 тыс., то есть фактически за этот период доход составит не 100 %, а всего 67 %. Возможно, в этом случае следует поискать более выгодный вариант вложений.